百亿元级权益类基金再现,说明股票在大类资产配置中的吸引力不断提升,各类资金跑步进场。若将新基金的募资完全平摊到理论建仓期中的交易日,增量资金短期对市场虽有一定影响,但长期影响有限

日渐火爆的A股市场催生了一批规模巨大的权益类产品。最新消息显示,东方证券资产管理公司旗下东方红中国优势灵活配置基金发行3天就提前结束募集,首募规模达150亿份,募资额超过100亿元。这是继2012年两只沪深300ETF之后,首只百亿元级的偏股型基金,更创下今年以来募资规模新高。

德圣基金评价中心首席策略分析师江赛春表示,随着市场持续向好,提前结束募集、控制基金规模的现象将会越来越多,此举将有利于在市场上行阶段尽快进行建仓,而新入场资金有望推动股市继续“走牛”。

发行占据“天时地利人和”

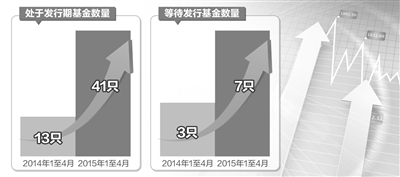

Wind资讯显示,截至4月8日,正处于发行期的基金多达41只,另有7只基金正等待发行。去年同期处于发行期的新基金仅为13只,等待发行的基金仅为3只。

事实上,公募基金此前不乏“体量”更大的固定收益类产品或创新型产品。无论是2012年发行的两只沪深300ETF,2013年热卖的宝宝类货币基金,还是参与混合所有制改革的嘉实元和基金,这些百亿元级别基金与目前的同类相比,在规模和发行速度上各具特色。

那么百亿元级基金再现的动因有何不同?“我们这只新基金募资成功,离不开渠道支持、股东力挺和市场的‘东风’。”东方证券资产管理公司工作人员告诉记者,与此前出现的百亿元级公募基金市场背景不同,目前的市场环境非常利于权益类产品发行。

统计显示,今年正在发行的权益类基金和固定收益类基金之比为40:1,相比于去年10:3的比例,明显占优。新基金认购期的缩短也能从一个侧面说明发行的背景差异。今年正在发行的基金以灵活配置混合型基金为主,并且绝大多数认购期都在20天以内,提前募集结束的居多。而去年同期大多数基金的认购期在20天以上。此外,2012年两只沪深300ETF认购期分别为22天和23天。

基金业绩也是普遍飘红。好买基金统计显示,3月30日至4月3日,国内各类型基金均现上涨,股票型、指数型和混合型基金表现居前,涨幅分别为6.84%、5.32%和5.31%,债券型、货币型和封闭式基金表现相对落后,QDII型基金涨幅为2.39%。个基方面,单周净值涨幅在10%以上的基金有金鹰策略配置、广发新经济和诺安多策略,涨幅分别为13.85%、12.88%和11.76%。

好买基金研究中心魏璐认为,基金的发行与承销团队、市场行情密不可分。此前嘉实元和之所以能够顺利发行,离不开网上认购、网下认购和嘉实基金直销中心认购3种认购方式的创新以及承销商对余额包销的支持。而这次东方红中国突破100亿元规模的销售主力是托管行工商银行,凭借强大的基金销售执行能力、优质渠道,以及市场环境,基金规模创新高并非没有可能。

中长期市场影响有限

新基金进场,让不少投资者产生增量资金推高股指的预期。然而,从历史经验看,期望中的上涨行情并非必然结果。

2012年两只百亿元级沪深300ETF入市,沪深300指数不升反降。专家表示,当时这两只500多亿元资金量的沪深300ETF基金所持有的沪深300指数成份股份额占A股流通盘比例非常小,其市值与目前体量巨大的沪深300指数成份股流通市值相比微乎其微。若将新基金的募资完全平摊到理论建仓期中的交易日,增量资金短期对市场虽有一定影响,但长期影响有限。

从这一点看,目前仅有的一只百亿元级权益类基金入场,显然也不会对整个市场风格和走势带来太大影响。但是随着新基金发行的提速,各种权益类产品增多,增量资金有望助推A股新一轮行情。

新基金发行之所以选择灵活配置混合型基金,也是出于投资管理的考虑。尤其是规模较大的新基金,采用灵活配置策略,能够投资股票和债券大类资产,并在两者间较大比例灵活配置。有的灵活配置基金规定的股票投资上限为95%,有的灵活配置基金规定的股票投资上限为80%,但灵活配置的策略都允许基金经理根据市场变化情况灵活调整股票和债券比例。

[责任编辑: 马迪]