中国经济网编者按:2016年12月8日,苏州麦迪斯顿医疗科技股份有限公司(以下称“麦迪科技”,股票代码603990)在上海证券交易所挂牌上市,保荐机构为中信证券。首次公开发行不超过2,000万股,全部为新股发行,无老股转让。本次发行预计募集资金总额为19,380万元,扣除本次发行预计发行费用3,250.96万元后,预计募集资金净额为16,129.04万元,分别用于数字化手术室整体解决方案技改项目、数字化病区整体解决方案技改项目、研发中心建设项目、临床数据中心解决方案建设项目。

公开资料显示,麦迪科技于2016年7月14日发布最新招股说明书,2016年8月24日首发申请获通过。2016年12月8日,麦迪科技启动申购,发行价格为9.69元/股。本次发行采用直接定价方式,全部股份通过网上向社会公众投资者发行,不进行网下询价和配售。网上定价发行的中签率为 0.01661755%,44,852股遭弃购。从股价走势来看,麦迪科技自12月8日上市以来连续三个交易日涨停,截止12月12日,收报16.89元。

根据招股书,2013年至2015年,公司实现营业收入分别为14,279.35万元、18,047.06万元、20,187.13万元;净利润分别为3,108.51万元、3,924.65万元、3,895.60万元。最新公开资料显示,2016年1-9月,公司实现营业收入14,557.59万元,较上年同期增长29.35%;净利润2,163.22万元,较上年同期增长346.82%,主要原因是公司营业收入以及收到的增值税即征即退同比增加较大。

2013年至2015年,销售费用为4,222.56万元、5,321.95万元和5,510.59,占营业收入的比例为29.57%、29.49%、27.30%。销售费用中市场推广费占比最大,报告期内分别为1,776.36万元、2,125.81万元、2,173.07万元,其销售费用率高于可比公司。证监会在对麦迪科技的上市审查中,两度问询有关销售费用的问题,要求保荐机构对发行人各产品具体推广方式以及具体开展情况,相关费用支出效果情况进行核查并发表意见;请保荐代表人进一步说明报告期市场推广费主要构成情况。发行人、销售服务商是否因存在商业贿赂而被追责、处罚的风险等。

应收账款方面,报告期内,公司应收账款账面价值分别为7,410.71万元、7,453.60万元和10,284.32万元,逐年增加,占各期末资产总额的比例分别为37.95%、26.73%和23.62%,应收账款周转率为2.09、2.21、2.04。

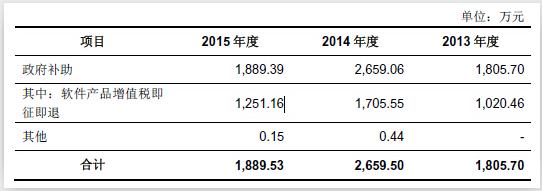

此外,2013年至2015年公司营业外收入为1,805.70万元、2,659.50万元和1,889.53万元,占利润总额的50.31%、59.21%和41.49%。在营业外收入中,政府补助金额为1,805.70万元、2,659.06万元和1,889.39万元,分别占营业外收入50.31%、59.20%和41.48%。根据招股书,2015年,由于公司取得的政府补助金额有所下降,导致公司2015年净利润金额及净利润率均有所下降。招股书提示,若未来国家调整软件企业上述增值税即征即退政策,将对公司盈利水平和财务指标造成一定影响。

中国经济网记者就上述问题向公司董秘办发去采访函,截至发稿未收到回复。

医疗信息化企业登陆上交所

据招股书显示,麦迪科技是一家以提供临床医疗管理信息系统(CIS)系列应用软件和临床信息化整体解决方案为核心业务的高新技术企业。

目前,公司核心产品主要包括两大类:(一)DoCare 系列临床医疗管理信息系统应用软件,其中包括麻醉临床信息系统、重症监护(ICU)临床信息系统、院前急救信息系统、血液净化信息系统和临床路径信息系统等;(二)临床信息化整体解决方案,其中包括Doricon 数字化手术室整体解决方案及正在推广的Doricon 数字化病区和Doricon 数字化急诊急救平台整体解决方案。

公司采用直销为主,经销为辅的销售模式。在直销模式下,公司主要通过直接参加医院等机构的采购招标来取得业务合同,公司与医院直接签订销售合同。公司还通过与区域具有较强客户资源的经销商合作进行产品销售。在经销模式下,经销商根据其取得的具体项目需要向公司采购相应产品或服务,经销商作为直接客户,公司与其直接签订销售合同,由经销商完成对最终客户的销售。2013年至2015年,向公司进行采购的经销商新增数量分别为41个、45个和51个。

公司自成立以来专注于临床医疗管理信息系统的研发,经过多年的项目实施和数百家客户的实际应用,公司积累了大量的诊疗设备信息接口解决方案以及客户的“个性化”需求,并在此基础上不断丰富产品模块和完善产品功能。公司主要产品已在全国超过800家医疗机构稳定运行,其中包括解放军301医院、上海瑞金医院、华中科技大学同济医学院附属同济医院等超过400家三级甲等医院。作为专业的临床医疗管理信息系统和服务供应商,公司一直致力于将IT技术与医疗知识相结合,为医疗机构、医护人员和患者提供有效的信息技术支持。因此,公司十分重视技术研发的相关工作。

根据招股书,2013年至2015年,公司实现营业收入分别为14,279.35万元、18,047.06万元、20,187.13万元;净利润分别为3,108.51万元、3,924.65万元、3,895.60万元。

最新公开资料显示,2016年1-9月,公司实现营业收入14,557.59万元,较上年同期增长29.35%;2016年1-9月,公司实现归属于母公司股东的净利润2,163.22万元,较上年同期增长346.82%,主要原因是公司营业收入以及收到的增值税即征即退同比增加较大。

麦迪科技表示,2016年年初至今,公司经营状况良好,不存在业绩大幅下降的情况。公司预计2016年度营业收入在 21,500万元至23,500万元之间,预计扣除非经常性损益后的归属于母公司股东的净利润为3,858万元至4,458万元,均较上年实现增长。

麦迪科技本次在上交所挂牌上市,公开发行不超过2,000万股,募集资金净额为16,129.04万元,分别用于数字化手术室整体解决方案技改项目、数字化病区整体解决方案技改项目、研发中心建设项目、临床数据中心解决方案建设项目。

销售费用高于同行 证监会两度问询

2016年7月14日,证监会公布了麦迪科技首次公开发行股票申请文件反馈意见,部分问询如下:

公司及其子公司没有自有房产,生产经营用房均为租赁。请保荐机构分析说明该等情况对发行人生产经营的影响,必要时进行风险提示。

据招股说明书披露,发行人销售费用、管理费用率高于同行业上市公司。(1)请保荐机构结合业务模式特点分析说明发行人与同行业上市公司销售费用、管理费用明细项目比较情况以及差异的原因。(2)请保荐机构对发行人各产品具体推广方式以及具体开展情况,相关费用支出效果情况进行核查并发表意见。(3)请保荐机构核查并说明期间费用支出与业务量的匹配性。

据招股说明书披露,公司营业外收入2012年度、2013年度和2014年度分别为1,319.01万元、1,805.70万元和2,659.50万元,其中软件产品增值税即征即退金额分别为1,251.16万元、1,020.46万元和1,705.55万元。(1)请会计师核查并说明发行人报告期内各项政府补助确认方法是否符合会计准则要求。(2)请保荐机构核查并说明各期软件产品增值税即征即退计算金额情况、申请金额以及收到金额是否匹配。

据招股说明书披露,报告期各期末应收账款账面价值占营业收入比例为50.90%、51.90%、42.28%,且业务开展有季节性特点。(1)请在招股说明书“管理层讨论与分析”中补充披露各季度应收账款金额情况。(2)请在招股说明书“管理层讨论与分析”中结合收入、收款比例以及信用期等说明不同账龄应收账款金额变动的原因。(3)请会计师结合同行业上市公司坏账计提政策说明发行人坏账计提是否充分。

据招股说明书披露,发行人报告期内在建工程余额大幅增长。(1)请在招股说明书“管理层讨论与分析”中补充披露在建工程预算总额以及建设周期、报告期内各投入情况、筹建资金来源。(2)请会计师核查并说明发行人报告期内是否存在借款费用资本化情况以及金额是否准确。

2016年8月24日,主板发审委2016年第128次会议召开,根据审核结果公告,发审委对麦迪科技提出问询,部分问询如下:

请发行人代表进一步说明,报告期内销售费用率高于同行业上市公司的原因。请保荐代表人进一步说明,报告期市场推广费主要构成情况。发行人、销售服务商是否因存在商业贿赂而被追责、处罚的风险。针对销售服务费的支出和使用,发行人是否已建立了相应的内部控制制度并有效运行。

请发行人代表进一步说明针对非医疗机构客户软件产品销售价格的确定过程。非医疗机构客户的毛利率接近或高于医疗机构客户毛利率的原因。请保荐代表人针对非医疗机构客户的核查情况发表核查意见。

请发行人代表进一步说明报告期内应收账款余额和应收账款占营业收入的比例均较高且不断增加的原因,是否会对发行人的业绩和持续经营产生不利影响。报告期内,是否按照合同约定的收款期限收到货款,是否存在信用周期延长和质保金到期后无法收回的情形。发行人坏账准备的计提是否合理、谨慎、充分。请保荐代表人发表核查意见。

应收账款逐年增长

公开资料显示,麦迪科技于2016年7月14日发布最新招股说明书,2016年8月24日首发申请获通过。2016年12月8日,麦迪科技启动申购,发行价格为9.69元/股。本次发行采用直接定价方式,全部股份通过网上向社会公众投资者发行,不进行网下询价和配售。网上定价发行的中签率为 0.01661755%,44,852股遭弃购。从股价走势来看,麦迪科技自12月8日上市以来连续三个交易日涨停,截止12月12日,收报16.89元。

根据招股书,2013年至2015年,公司应收账款账面价值分别为7,410.71万元、7,453.60万元和10,284.32万元,占各期末资产总额的比例分别为37.95%、26.73%和23.62%,应收账款周转率为2.09、2.21、2.04。

存货方面,报告期内,存货金额分别为1,163.62万元、915.63万元、1,391.63万元,存货周转率为4.71、5.95、5.30。

期间费用方面,公司销售费用、管理费用均呈逐年上升趋势。2013年至2015年,销售费用为4,222.56万元、5,321.95万元和5,510.59,占营业收入的比例为29.57%、29.49%、27.30%;管理费用为3,407.77万元、4,194.13万元和4,980.79万元,占营业收入的比例为23.87%、23.24%和24.67%。

销售费用中市场推广费占比最大,报告期内分别为1,776.36万元、2,125.81万元、2,173.07万元,其销售费用率高于可比公司。麦迪科技销售费用率分别为29.57%、29.49%和27.30%,而招股书所展示的卫宁健康销售费用率为19.52%、16.24%和14.49%,创业软件为11.77%、12.08%和11.03%。

对于销售费用增加,公司表示,随着公司规模的不断扩大,对应的市场推广费用上升;公司新招聘了销售人员以满足业务扩张需求,报告期内销售人员总数上升,使得销售人员工资薪酬费用以及差旅费增加。销售费用率高于可比公司则是因为公司产品尚处于处于市场推广重要时期,因此需要较高的市场推广投入;公司在维护既有客户的同时,还在不断开发新的客户;整体规模仍小于可比公司,造成了公司销售费用率较高。

营业外收入占比过大 业绩存下滑风险

通过招股书披露的利润来源分析可知,报告期内,公司主要利润来源包括:主营产品销售带来的营业利润,以及政府补助,其中政府补助以软件企业的增值税退税收入为主。

2013年至2015年,麦迪科技税前利润总额分别为3,589.21万元、4,491.31万元和4,554.73万元,其中,营业利润分别为1,784.28万元、1,855.35万元和2,687.71万元,占比为的49.71%、41.31%和59.01%。营业外收入为1,805.70万元、2,659.50万元和1,889.53万元,占比为50.31%、59.21%和41.49%。

在营业外收入中,政府补助金额为1,805.70万元、2,659.06万元和1,889.39万元,分别占营业外收入50.31%、59.20%和41.48%;软件产品增值税退税金额为1,020.46万元、1,705.55万元和1,251.16万元,占营业外收入28.43%、37.97%和27.47%。

注:上图来自2016年7月6日报送招股书。

根据招股书,2015年,麦迪科技取得的以政府补助为主的营业外收入金额有所下降。由于公司取得的政府补助金额有所下降,导致公司2015年净利润金额及净利润率均有所下降。报告期内,麦迪科技净利润率分别为21.77%、21.75%和19.30%。

公司营业收入主要由软件销售构成,因此软件增值税退税额对公司利润有较大影响。招股书提示,若未来国家调整软件企业上述增值税即征即退政策,将对公司盈利水平和财务指标造成一定影响。

此外,营业利润主要受毛利和期间费用的影响。报告期内,麦迪科技综合毛利率有所下降,同时期间费用率较高,收入确认受具体项目验收进度影响较大,这些因素均直接影响公司营业利润水平。2013年至2015年,公司的综合毛利率分别为69.94%、65.74%和69.74%。

公司提示,如果不利因素的影响达到一定程度,公司经营业绩将有可能出现大幅下滑的风险;如果这种情形发生在公司股票上市当年,则有可能导致出现公司上市当年营业利润比上年同比下滑达到或超过50%的情形。

[责任编辑:葛新燕]