北京1月31日晚间消息 近期美元一路走强,除了受避险情绪、美国强劲的经济数据和美联储加息预期推动外,还受到其它货币的助推,尤其是欧元、日元以及瑞郎的助推。

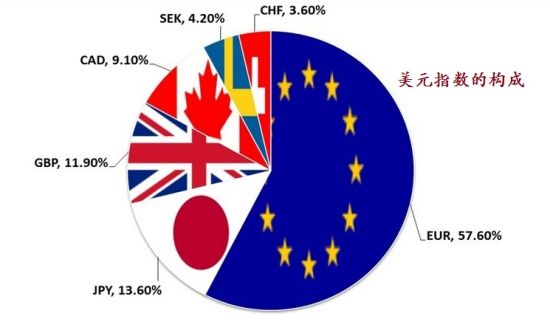

美元的强弱反映在一个指标上,那就是美元指数。美元指数是纽约棉花交易所(NYCE)编制于1973年的美元指数。美元指数最初参考1973年3月10种货币对美元汇率变化的几何加权平均值来计算,1999年欧元诞生后,原来欧洲5种货币合并为欧元,五者相加的权重占比57.6%,正是后来欧元所占的权重,另外还有5种货币的权重没有改变,分别是:日元13.6%,英镑11.9%,加元9.1%,瑞典克朗占4.2%,瑞士法郎3.6%。

瑞士法郎

瑞士央行[微博]1月15日宣布,取消1欧元兑1.20瑞士法郎的汇率下限,欧元兑瑞郎一度暴跌25%。也就是这天美元指数攀升到了92上方,当日瑞郎对美元指数上涨的贡献高达71%。

欧元

国际油价持续低迷,加剧了欧元区陷入通缩风险的危机。为了刺激经济提高通胀水平,2015年1月22日晚,欧央行正式开启量化宽松政策(QE),其将从2015年3月开始,每月购债600亿欧元,持续到2016年9月或通胀回升到2%为止。对此,高盛认为未来几年欧央行QE将使欧元对美元将进一步贬值20%至0.90。

日元

2014年10月31日,日本为了实现2%的通胀目标,悍然推行了QQE(质化和量化宽松政策)。日本央行发布声明称,将每年基础货币的宽松规模扩大至80万亿日元,此前目标60-70万亿日元,同时还增加年度日本政府购债规模30万亿日元。此外,日本央行还指出,将继续QQE直至通胀稳定在2%,因宽松政策将令物价预期持续保持上升动能,还将以开放的方式执行QQE,将年度ETF和JREIT购买规模扩大两倍。

后来,日本又扩大QQE的规模,从此之后日元兑美元如吃了泻药一般,一路狂跌。最近虽有所回升,但与此前相比,弱势依然相当明显。

美元将继续牛下去

摩根士丹利认为,美元正处于一轮“超级牛市”,涨势至少将在今明两年持续下去。历史数据显示,过去美元的升值周期最长可以持续7年之久,这轮美元“超级牛市”不单单是各国央行货币政策差异以及货币息差所造成,另一个重要因素是美国相对强劲的经济增长以及低能源成本等因素使得美国成为投资目的地。

强势美元带来的风险

美元强势往往会给新兴市场以及其它地区的经济带来风险。从历史来看,美元指数走强有两方面的影响:美元牛市往往是新兴市场的风险高发期,比如上世纪80年代拉美债务危机,上世纪90年代的亚洲金融危机;从进出口贸易和企业融资方面来看,本币贬值增强了出口产品的竞争力,增加了企业的外债负担。

强势美元使美国企业受承压,企业财报不及预期,拖累美国股市。

上周人民币大幅贬值,4个交易日3个逼近跌停,受人民币贬值及其它因素影响,上证综指上周下跌4.21%。对于强势美元带来的潜在风险,投资者不能忽视,应早作防范,及时应对。(新浪财经)

[责任编辑: 李岳]