在泡沫破灭周年之际,中国的股票、债券、房地产和汇率仍然昂贵。传统的风险指标显示的避险倾向和最近风险资产的强劲走势预示着全球市场濒临着波动性暗涌

【财新网】(专栏作家 洪灏)“历史是一场梦魇,我企图从其中清醒过来。” ─ 詹姆斯 乔伊斯的《尤利西斯》

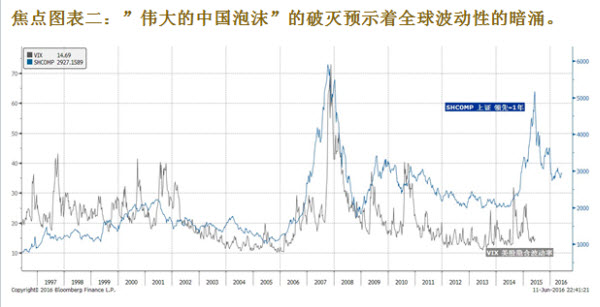

概要:“伟大的中国泡沫”最终在2015年6月破灭了。融资交易产生的强平行情和人民币贬值触发的全球市场波动是这次泡沫破灭不一样之处。在泡沫破灭周年之际,中国的股票、债券、房地产和汇率仍然昂贵。传统的风险指标显示的避险倾向和最近风险资产的强劲走势预示着全球市场濒临着波动性暗涌。英国脱欧、美联储和监管部门的82号文都可以成为潜在的触发点。市场忽略了这次泡沫破灭里隐藏的线索,即上证往往提前一年左右预警全球市场波动性事件。

债券收益率接近历史低点、在人民币贬值的背景下房价却不断上涨。这些都是当下市场格局里最弱的环节。从全国平均价格同比变化来衡量的房地产价格周期即将见顶。银行仍在竭力绕过监管部门对于“影子银行”通发的一系列条文。这一现象暗示了经济里实际杠杆和融资成本高企。与此同时,资产价格的泡沫化令投资回报下跌。此种格局日益难以维系。

上证较其理论底部支撑位2,500点仍高出约17%,而香港市场则在尝试修复。然而,全球市场波动必然会影响中国的两地市场。另一方面,人民币汇率仍将不断震荡,虽然其价格已反映许多利空。供应侧改革的影响将逐步生效,一波一波地缓解大宗商品超卖的状况。在市场不确定性激增之时,黄金会闪烁。

“伟大的中国泡沫”的起因和幻灭:“伟大的中国泡沫”破灭的一年后,中国市场像一处古老的废墟,静静地栖息在世界的边缘。那些曾经喧闹的交易大厅回归平静,在这一年里市场指数的跌宕里似乎仍然能听见寂静的回响。去年那藐视全球所有市场的天量成交现在只剩下其峰值的一隅。由于对股指期货交易的限制,期货对冲的代价变得非常昂贵,而且操作困难,同时还有“觉悟问题”的嫌疑。因此,股指期货远期持续相对于现货贴水。泡沫的破灭已让上证下跌了接近一半,并扭曲了市场形态。然而,中国的股票、债券、房地产和汇率依然昂贵。

在伟大的中国泡沫接近其高峰的时候,市场的极端回报率开始密集分布。其原因是直观的:交易员时刻都在评估比较继续保持仓位的收益率和现在马上兑现仓位的收益率。随着市场的上涨,回报率变得越来越高,在样本分布里出现的概率也越来越小。因此,随着收益率出现的概率下降,市场的收益率必须飙升,使预期收益率足够补偿交易员继续停留在市场里所要承担的风险 ——这就是为什么市场指数在泡沫的后期将近乎垂直爬升。然而,由于这些小概率事件在泡沫峰值附近不断积累,市场进一步上涨的可能性变得越来越小——就像是每手牌都能摸到同花顺一样无以为继——直到极端回报率出现的概率变得非常小,以至于泡沫的崩溃最终不可避免地到来。

在进行了自由流通股的调整后,在泡沫的顶峰,中国市场股票的平均持有周期为一周左右——这是市场投机交易白热化的一个重要标志。大家都在忙着寻找那个接盘侠,那个更大的傻瓜。值得注意的是,在1989年台湾泡沫的顶峰阶段,自由流通股票每年换手率接近二十次。也就是说,在台湾泡沫的高峰期自由流通股份的平均持仓长度大约是15天左右。(更详尽的讨论,请见2015年6月16日的《伟大的中国泡沫:800多年历史的领悟》)。“伟大的中国泡沫”的破灭在6月15日之前早已成为了历史的必然,不管融资交易是否存在。

“伟大的中国泡沫”的破灭预示着波动性事件将笼罩全球:很快又是布鲁姆日。(每年的6月16日被全球詹姆斯 乔伊斯的粉丝命名为布鲁姆日Bloomsday,因为布鲁姆Bloom是《Ulysses尤里西斯》这本书的主人公。)股灾的时候,中国证监会的救市行动、央行接连双降、限制股指期货的交易、对高频交易投机分子的纠察、昙花一现的熔断机制以及“国家队”入市等事件现在依然历历在目。专家们还在不停地反思股灾遗留下来的问题。但对我们而言,更重要的是从一年前的泡沫破灭中梳理出未来市场的预示。

这次股灾的不同之处在于,在股灾初期中国市场的波动几乎没有对欧美市场造成扰攘。而香港其实在上证见顶前约一个半月就已见顶了。其后,直到2015年8月1日的人民币汇改,市场波动才开始从中国向海外蔓延。2015年8月24日,道琼工业指数录得超过1000点的跌幅,为有史以来最大单日点数跌幅。考虑到市场的巨幅波动,美联储也不得不把筹划已久的加息决定推延至12月。

2016年1月8日人民币第二轮的主动贬值再次扰动全球市场。上证于一周内四次触发熔断机制,两星期内下跌了近1,000点。全球市场下挫至两年来的低位,美联储也公开讨论中国市场对其利率决策的影响。显然,中国的汇改和资本账户逐步开放为全球波动性的传染打开了传导路径。这就是本次泡沫破灭与过往股灾不一样的地方。

我们的研究显示上证领先全球波动性上升大约一年。这种波动性传导的路径目前仍不清楚(焦点图二)。直观而言,上证领先中国经济增长约6个月。因此,上证综合指数走低预示着经济增长的重重阻力。作为全球增长的重要引擎,中国经济增长放缓会为其他国家带来很大的困扰,其影响也终将在股票市场中逐步显现。

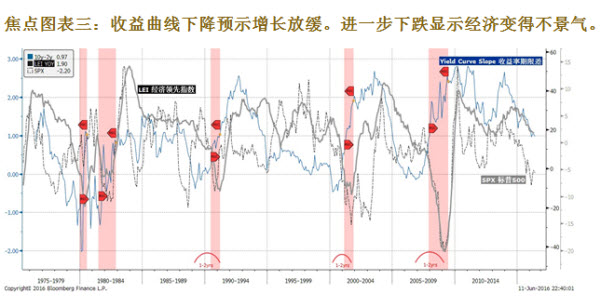

领先指标正在下跌,预示着经济运行的压力:尽管量化宽松实行多年,全球经济领先指标却暗示经济增长即将放缓。以十年和两年美国国债收益率之差来衡量的收益率曲线的期限差在不断下降。美国世界大型企业研究会Conference Board发布的经济领先指标也在下跌,虽然幅度较少。由于投资者预期长期增长将会放缓,他们会买入较长期政府债券作为对冲。与此同时,由于2015年底以来商品价格上涨,导致近期的通账成为隐忧,投资者正在卖出短债。在过去五次美国经济衰退中,曾有三次国债收益率曲线的平坦化提前至少一年预示了经济衰退的到来(焦点图表三)。

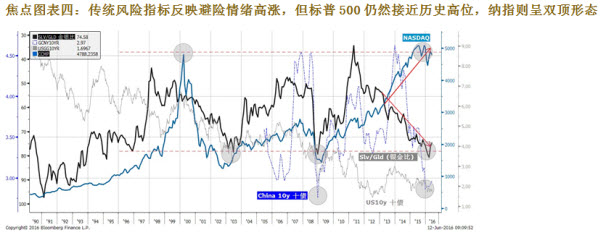

传统风险指标与股市分歧——如此重大的预期缺口必将弥合:金银比率是衡量银价回报率相对金价表现的指标。本质上,金银比率比较了银价里隐含的增长预期和金价里隐含的避险情绪。银金比率越低,市场避险情绪越高涨,一如当下市场的现状。焦点图表四显示银金比率的历史走势往往与标普500一致,验证了其作为风险偏好指标的效能。

然而,2014年以来,银金比率的走势开始与标普500分歧,而近期两者的分歧程度达到了极端水平。历史上,银金比率在类似低点往往伴随着市场的显著波动,例如2001年“9-11”前后,以及2008年全球金融危机。然而,标普500仍然处于历史高位附近,而纳指则呈双顶形态。如此重大的预期缺口最终必将弥合。

与此同时,中美两国10年政府债劵收益率已经下行至历史低位附近。2008年全球金融危机之后,中国的长债收益率还没有见过如此低的水平,而美国长债收益率则接近2012年7月底第三轮量化宽松前、及2013年5月“缩减恐慌”开始时的水平。2013年的美联储量化宽松缩减的恐慌也是造成当时中国“钱荒”的原因之一。像金银比率一样,长债收益率的大跌也反映风险偏好减弱,然而股市却还没有真正地调整(焦点图表四)。

面对渐进的市场波动性飙升,在股票、债劵、货币、商品和房地产的各种资产类别之中,谁会守不住?

人民币将持续波动,但进一步大幅贬值的空间有限:面对渐进的市场波动性飙升,哪一种资产类别最终会守不住?在最近的几个星期里,人民币兑美元走弱,反映了美元在加息前期的强势。然而,人民币12个月非交割远期合约的价格已经下行到接近2008年底的低位。换句话说,人民币贬值的预期已相当于历史上曾有的最坏的时期。

2008年底是个重要的参考时点,当时金融危机席卷全球,中国也不能幸免。那时的人民币远期合约反映出来的人民币贬值预期已经充分反映了2008年的困境。如果现在人民币贬值预期与08年底的水平接近,那么人民币远期的价格是否也已经比较充分地反映了当下经济的弱势?当然,没有人能够确定12个月后全球经济会否比2008年那时更糟。目前,在美联储仍然举棋未定之时,美元走强,而人民币将持续波动。然而,与过去的两次人民币主动贬值比较,人民币今年进一步大幅贬值的空间似乎有限(焦点图表五)。

股票将承压,目前仍高于理论底部支持约17%;并仍将受到海外市场的波动的影响:去年夏天至今,上证已被腰斩。从1996年起,上证以每年7%的复合增长率上升,大致等于中国在许多个五年计划里所设定的长期经济增长目标。按照这个增速,上证基本每十年翻一倍。这条以7%斜率上升的基线连接着上证1996年,2005年和2014年前后经历的三个历史性的底部。

也就是说,多年以来,中国的长期经济增长目标决定了上证的回报。当上证的运行越是接近这条斜率为7%的基线时,基线的支持作用也会越显著。同时,如果长期的增长目标越低,基线的支持位置也就会越低。这个现象解释了为什么股票市场对近期未来经济增长路径的争议如此敏感。

综上所述,上证2016年的理论底部为2500点。以目前的点位来看,上证大约高于这个底部17%,而且估值仍然昂贵。接下来的几个月,由美联储或监管部门82号文所引发的潜在的流动性风险事件,又或者是英国脱欧,都有可能会成为下跌的导火索。虽然香港正尝试企稳修复,无奈苦苦挣扎的全球市场又会成为它的累赘(焦点图表六。请参考“市场底部何时何地”,2016年6月4日)。

债券短期风险上升:长端收益率接近历史低点显示债券当下高昂的估值。因此,债券将比人民币和股票更为脆弱。历史上,美国债券收益率飙升以往与全球金融危机发生的时间点相符。这些危机包括1987年的“黑色星期一”、1994年的拉美危机、1997年的亚洲金融危机、1998年的长期资本LTCM、2001年的“9-11”事件和2008年的全球金融危机。由于两者历史上密切的相关性,美国债券收益率的飙升将无可避免地影响中国的债券(焦点图表五)。

近日,监管部门发出了82号文,以收紧表外的显性或隐性的回购承诺。自2012年8月就同业代付业务而发出237号文后,监管部门先后出台了一系列通函,以收紧对商业银行贷款行为的监管。举例说,2013年3月就理财产品而发出8号文旨在遏制资产负债表外信贷型理财产品的扩张;就同业业务而发出的127号文旨在收紧对资产负债表内的同业业务的监控。从本质上来说,商业银行一直忙于在资产负债表内外以及各个资产负债表的项目之间转移资产/负债,以逃避监管。银行一直在努力地试图规避监管的现象显示出问题的幅度和广度。这些问题如果不能得到解决,或许有一天会像被晒热了的石榴突然爆开。

82号文是试图堵塞影子银行漏洞的最新法规。82号文要求把一些资产负债表外的资产重新入表,这将迫使银行提高拨备和资本。尽管其范围仍停留在指导性的阶段,82号文将在未来几个月拓展覆盖范围,并将提出更多的监管细节。该文对于流动性状况带来的影响仍有待观察,而对小型银行的影响会比大型银行更为显著。继2013年3月发出的8号文在一定程度上引起了2013年6月的流动性危机之后,央行现在应比以往准备更充足以应对紧急情况。

房地产的长期趋势已经转向;低线城市将受到影响:人民币升值一直是中国房地产泡沫的推动力之一。但房地产的长期增长趋势已明显停滞不前了。在一般情况下,一个国家可利用货币贬值刺激出口来增加外汇储备。然后,这个国家可开始将其货币升值,令资产大规模重估。一旦货币升值接近其均衡点,资产重估将会停顿下来。这些货币调整的步骤反映出财富如何通过廉价货币制度首先从外国生产商转移到国内,然后通过资产重估转移到上流阶级,最后转移到普罗大众 – 也就是泡沫接力的最后一棒。

这个过程看起来十分熟悉。在2005年7月人民币升值趋势开始之时,中国只有约8,000亿美元的外汇储备,但到2015年这个数字已增长4倍至接近4万亿美元。与此同时,中国房地产价格急速升至泡沫水平。若以史为鉴的话,人民币贬值将是中国资产(包括房地产和股票)价格上行的强大阻力。

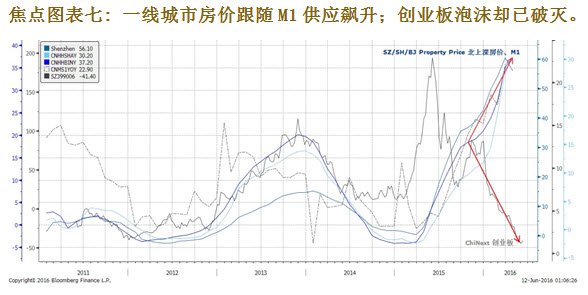

由于一线城市的房地产价格持续飙升,同时中国的货币供应激增,以往与这些指标密切相关的创业板已然崩盘(焦点图表七)。尽管中国房地产的长期趋势已明显转向,房地产泡沫破灭的时点仍难以具体预测。尽管如此,许多三、四线城市的房地产泡沫已经破灭。这些城市的房地产价格停止上涨,甚至自2014年以来已彻底开始下行。房地产行业目前面临显著供应过剩的情况,有关情况将需要多年的时间来消除。

此外,按不同级别城市平均价格的同比变化来衡量中国的房地产价格周期已经开始见顶。未来十二个月,许多三四线城市的房地产价格泡沫将开始幻灭,经济改革将迫使地方政府放缓通过私人家庭加杠杆二去房地产库存的政策。

泡沫的回响:”伟大的中国泡沫”破灭后的今年,中国像一个古老的废墟,栖息在世界的边缘。乍看之下,中国的金融市场好像一片死寂、结构扭曲。然而,中国仍不断地引发全世界的关注并撩拨幻想,以及继续干扰全球市场的能力,证明了这个国家是全球系统之重。许多市场领先指标已沦为事后孔明。目前通过破译市场领先指标以得到未来线索,就像迂回于故宫里一般,每道半掩的门都通向皇宫里更深的庭院,而外墙、屋檐却只有细微的差别,只有经过反复的推敲方能领悟最终的预示。

爱德华 钱塞勒在他的经典之作《天诛地灭》中撰写了1987年10月股灾后的事情﹕“日本最大券商的代表被召集到财政部。他们被下令须保持日经平均指数于21,000点以上”。事实上,1929年大萧条后美国亦曾试图进行类似的救援任务,当时的银行家齐聚于摩根的办公室里,商议着如何提供资金以稳定市场。但这些努力最终以失败告终。这些往事勾起了许多的回忆,让人想起了在“伟大的中国泡沫”破灭过程中,不同的国家部门之间做出的空前的协调工作。历史总是在不断地重演。

在这“伟大的中国泡沫”破灭一周年之际,就让我们以凯恩斯的《通论》里第22章的一句话作为总结。他对1929年大崩盘的概述,和目前的情况可谓异曲同工:“投机市场的根本在于市场参与者对投资标的的无知,以及投机者对市场情绪转变的关注超过了对未来资产收益率的合理估计。当市场的幻想破灭之时,之前过度乐观和超买形势而产生的破灭力量将会是突发性的、甚至是灾难性的。”

[责任编辑:葛新燕]