预期:2017年全国消费贷款余额将增长至30万亿~40万亿元,约为2013年消费信贷规模的三倍。

数据来源:波士顿咨询公司的《2013年~2017年中国消费信贷市场前瞻》

广州日报讯 (记者李婧暄)随着互联网金融指导意见的发布,互联网金融行业洗牌和竞争进入快车道,近期,多家传统金融机构开始争相布局互联网金融领域。昨日,有银行推出“秒批”的个人网络信用贷款,无需提交材料3秒就能审批完成,被业内指出将“秒杀”P2P平台。

分析指出,银行布局互联网金融平台,抢占个人和企业用户,对P2P平台本身来说是一种很大的竞争,记者对比发现,银行在互联网提出的信用贷款申请,也有着和P2P平台拼速度拼利率的架势。

新政催生传统金融业转型

连日来,记者调查发现,多家传统的金融机构开始争相进军互联网金融领域。昨日,广发银行正式发布“E秒贷”,运用O2O模式面对所有个人客户提供线上审批贷款业务,最快3秒就能知道贷款额度。

此外,近日,中国平安旗下“平安普惠”的平安i贷产品增添了“刷脸”功能,即通过人脸识别技术在线核实借款人身份,省却了借款人以往去实体门店面签的麻烦,最快6分钟可实现到账。

事实上早在年初,工行就正式发布互联网金融平台“e-ICBC”品牌和一批主要产品,全面进军互联网金融。

去年以来,银行纷纷在筹建直销银行方面下大功夫,而今年以来,随着建行推出“快贷”业务实现了企业贷款的网上审批发放,目前广发银行推出的“E秒贷”被称作是银行互联网业务向个人推进的又一举措。

“随着互联网金融指导意见的出台,将有越来越多的传统金融业加大对互联网金融这一块的转型。”广东一位银行业内人士昨日接受记者采访时表示。

银行欲补个人客户融资需求缺口

挤压P2P市场

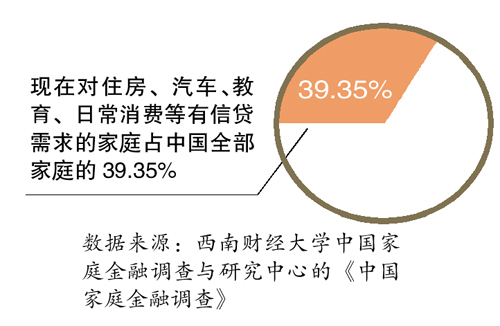

事实上,传统银行业争抢互联网平台业务也是冲着强大的客户群和缺口而来。“个人客户具有客户数量巨大、客群分散、需求个性化的特点,互联网信贷模式将成为提升个人融资服务体验的重要途径之一。 ” 广发银行行长利民献昨日接受记者采访时表示,互联网信贷必须洞察客户需求,充分利用大数据,为个人信贷和企业用户提供服务。

“贷款考验的还是风控能力。”利民献说,事实上,互联网金融是个载体,银行通过这个获客,但是不管是银行还是同行,进入消费金融领域都要警惕风控。

记者了解到,事实上,此前,P2P平台一直在个人贷款方面采取的是线下审批,线上上传资料的模式,一般来说,上传了身份证扫描件、银行的信用报告、工作认证、房产证明和收入证明,通过网站线上线下审核后,相关借款人的借款请求和资料会被要求放到网上。

“其实一些平台的审批现在并不简单,因为毕竟是信用贷款,而且现在很多机构的信用贷款已经很难再做,原因是目前平台的不良率也远比想象中要高。”某平台投资人士说,近期平台上的一些标的很少信用类别,很多转向担保和抵押。

“这种网络信用贷款其实对银行和平台的风控成本都是一个较大的考验,”昨日,一位股份制银行内部人士告诉记者,今年以来银行的不良资产压力不停再涌现,而随着实体经济下行以及股市的调整,个人贷款的逾期也出现了一定的问题,因此不少P2P平台此前的资金也出现了进入股市的情况。

最新消息

安邦

入席招行董事会

广州日报讯(记者林晓丽)继入主民生银行之后,安邦又将入席招商银行董事会。昨日,招商银行发布第九届董事会第三十五次会议决议公告,增补安邦财险董事长张峰为招行第九届董事会非执行董事。

公告显示,该议案将提交招行2015年第一次临时股东大会审议,审议通过后,张峰的董事任职资格尚需报中国银行业监督管理机构核准。

接近招行的高层人士指出,此次张峰能顺利被增补为非执行董事,是公司前副董事长张光华在7月出任博时基金董事长,空出招行董事会一席。从公司治理角度而言,安邦财险持股过10%,也应享有一席。

[责任编辑: 吴晓寒]